Iris Speroni*

El objetivo es que los argentinos tengamos una buena Navidad

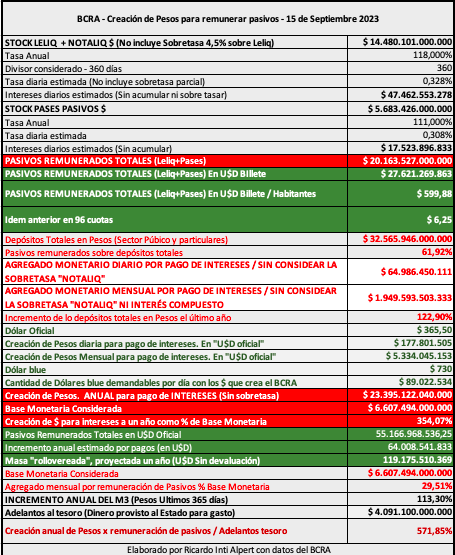

En Restaurar, tanto @intialpert como yo hemos marcado el gigantesco problema de las Leliqs.

Ricardo Inti Alpert, prolijamente, todas las semanas difunde el stock de deuda del BCRA: las letras vencen cada siete días, los pases son diarios.

Las Leliqs son la verdadera causa de inflación de la Argentina. Los intereses de Leliqs son los que le quitan la comida de la boca a millones de jubilados, millones de familias, millones de niños. SEIS LATITAS DE ATÚN.

Los sucesivos gobiernos de Cristina Fernández (segundo mandato), Mauricio Macri y Alberto Fernández sólo se han dedicado a incrementar dicho pasivo.

Respecto a este gigantesco problema, los candidatos a presidentes sostienen dos actitudes. En el caso de Massa, Bullrich, Schiaretti y Bregman, de esto no se habla. Milei sí trata el tema.

Esta semana el candidato Milei, en una entrevista para LN+ con Feinmann, desarrolló una de ellas y aclaró que tenía en estudio tres opciones más.

La solución, suponiendo que entendí bien, es: el BCRA tiene en su poder bonos del Tesoro Nacional. La idea es canjearlos (a algún financista/capitalista/fondo de inversión/etc.) por dólares contantes y sonantes y con eso rescatar las LELIQs. Unos 50.000 millones de dólares. Los bonos del Tesoro se venderían según la última cotización (que es baja, de 25% a 30% de su valor nominal). Los compradores ganarían si los bonos elevan su cotización, con recuperación rápida del dinero invertido. Asimismo el gobierno tendría una opción de compra si el valor llegara al 50% de su valor nominal.

Algunas consideraciones. Primero, la necesidad tiene cara de hereje. Cuando uno anda de la cuarta al pértigo no puede ponerse exquisito discutiendo tasas, plazos y condiciones. Por eso, cuando uno anda mal, lo mejor es no endeudarse.

Dicho esto, con una cláusula de rescate como la propuesta, es mejor que nada, porque limita las pérdidas para el país. Sin embargo, habrá que tomar recaudos para que no termine en un timo más de todos los que sufrimos (*).

En cuanto a la deuda del Tesoro (bonos del Tesoro) que está en poder del Banco Central, es deuda, pero no es deuda exigible, toda vez que está en distintos bolsillos del mismo dueño. Si esos bonos salen a la calle y van a poder de terceros, equivalen en los hechos a emitir nueva deuda. Por lo que sería emitir deuda por U$D 50.000 millones (según los números de Milei, U$D 27.000 millones según los números de Inti Alpert).

Representa un doble costo para la población, que ya pagó el impuesto inflacionario por la contrapartida de estos bonos (**).

Propuesta

Entiendo que no hay muchos lugares de donde rascar dinero. Pero sí quiero llamar la atención sobre fuentes genuinas de dólares para el gobierno (esto es de dónde podría conseguir dólares sin tener que endeudarse) y además entender la bola de Leliqs, porque tal vez se necesitan menos divisas de las que originalmente se imaginan.

Así que acá voy a tratar de exponerlo.

La bola de Leliqs. No es un bodoque indescifrable. La contrapartida de cada uno de esos plazos fijos y cuotas en fondos de inversión locales tiene destino designado. Parte irá a sueldos que se van a pagar a fin de mes, el pago de la tarjeta de crédito para privados, el pago a proveedores, etc. Sólo una pequeña parte es ahorro/tesoro. Todo el resto son las disponibilidades de familias y empresas (y los estados provinciales y municipales). Por lo que yo entiendo, el dinero en divisa que sería necesario es para la parte del total que es tesoro (ejemplo: ahorros del BAPRO o de los colegios profesionales o sindicatos o cooperativas) y el resto será necesario a los días siguientes al 10 de diciembre, para cancelar sueldos, aguinaldos, pago de impuestos, pago a proveedores, etc. Desarrollado en detalle en EL ELEFANTE SE COME A PEDACITOS. Nosotros no sabemos cuánto tiene cada uno, pero el BCRA posee esa información. Con sólo hablar con las empresas más grandes, se puede saber los destinos asignados a ese dinero del 10/12/2023 al 30/01/2024. Y ahí se puede calcular más finito el monto de divisas necesario que ciertamente será menor al total de LELIQs.

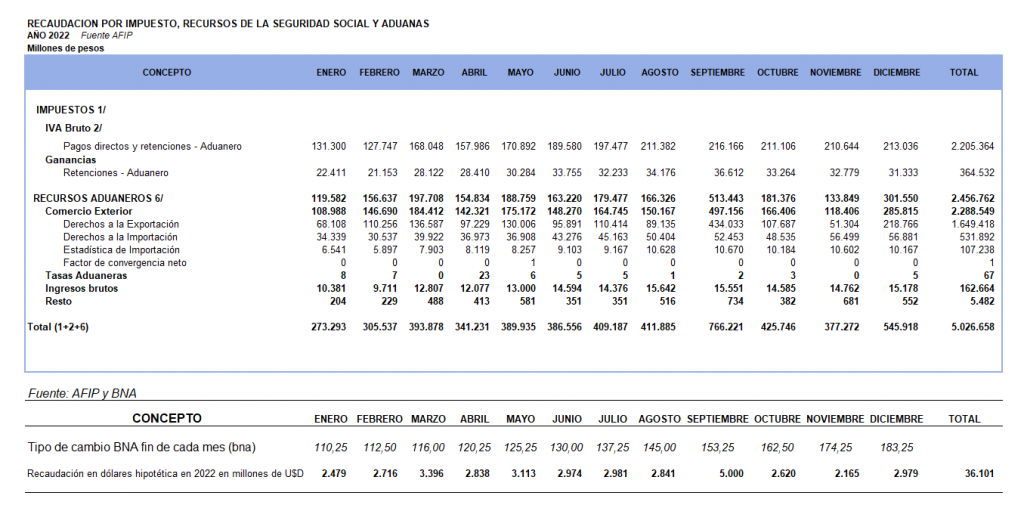

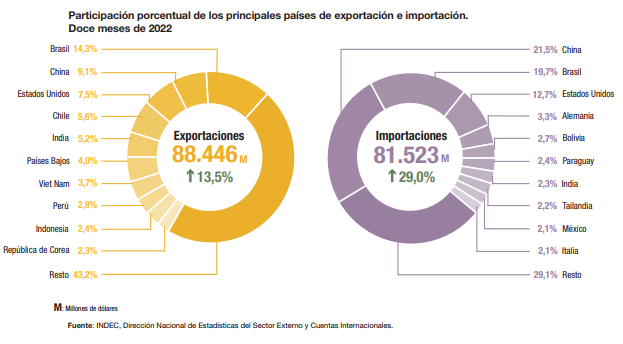

Los ingresos en dólares del gobierno. Propongo que el gobierno recaude en divisa todos los aranceles aduaneros y los adelantos impositivos asociados (Ganancias e IVA). Los que exportan, porque cobran en divisa y tienen las divisas necesarias para cancelar las deudas aduaneras. Los importadores, si tienen U$D 100.000 para importar pilas de Indonesia, que consigan U$D 130.000 y paguen todo y no joroben. Además creo que hay que poner una tasa flat (única) de 3% sobre toda transacción aduanera, porque hay muchos que jugando con el nomenclador aduanero, (ej.: importan telas de la India vía Brasil) o cualquier artilugio, no pagan aranceles. Caso contrario no se explica por qué la recaudación por importaciones es inferior a la recaudación por aranceles por exportación, toda vez que ambos volúmenes son similares y los aranceles de importación son superiores a los de exportación. Ahí hay gato encerrado. Por eso tasa flat y a otra cosa (EL MISTERIO DE LA ADUANA). El ingreso aduanero de divisas para el Tesoro Nacional procuraría fondos sin tener que endeudarse con nadie. Veamos los números.

Simulación 2022. Si el gobierno hubiera cobrado en divisas.

En 2022 se recaudaron por Aduana 5 billones de pesos equivalentes a 36 mil millones de dólares. Eso según cotización BNA. A cotización de dólar libre es la mitad: 18 mil millones de dólares.

Por lo tanto acá hay un dinero que puede usarse para convertir la parte de LELIQs que es para atesorar/ahorrar (familias, empresas, cooperativas, colegios profesionales, gobiernos provinciales, clubes, sociedades de fomento) sin tener que endeudarnos. Sólo contra un bono por futura recaudación aduanera. Se puede hacer una prorrata de repago (cobro y pago), con garantía de recaudación aduanera, y que se le va cancelando a cada uno a medida que se recauda, con un máximo de 12 meses. Bonos que coticen en mercado local con 4% anual en dólares.

Según Inti Alpert, la deuda de LELIQs actual es de 27.600 millones de dólares. Si la recaudación aduanera del 10/12/2023 al 10/12/2024 es de 18.000 millones de dólares (va a ser mucho más), entonces ahí tenemos el 65% del dinero necesario. Si la parte de ahorro de LELIQs es del 20% (creo que el resto es el capital de trabajo de las empresas), tenemos todo eso cubierto con un bono en dólares al 4% a 12 meses con cancelaciones parciales mensuales contra garantía de la Aduana. No haría falta endeudarse con fondos de inversión. O sería una deuda mucho menor que la prevista.

Divisas de exportación de servicios personales. Actualmente existe una facturación en negro de todos los que venden servicios al exterior (consultoría, artistas, derechos intelectuales, programadores de sistemas, deportistas) que eluden el expolio del BCRA de pagar al 50% las divisas obtenidas. Si se libera este mercado tendremos exportaciones adicionales por U$D 20 mil millones. Propongo un régimen impositivo distinto para estas personas: Alícuota de ganancias del 5% sobre ingresos, respetando los mínimos no imponibles de los trabajadores asalariados y tomar el pago de monotributo a cuenta de ganancias. Deben cobrar en sus cuentas en divisas en bancos en Argentina, sin obligación de cambiar la moneda. Es decir, en su saldo les quedarán las divisas cobradas.

Leliqs y capital de trabajo. Una gran cantidad de dinero en el sistema bancario está constituido por las disponibilidades de familias y empresas. Es el dinero que necesitan en pocos días para cancelar proveedores a pagar, sueldos a pagar, impuestos a pagar para las empresas y pagar tarjeta, expensas, colegio de los chicos, cochera para las familias. Es decir, cuenta que tienen que pagar en los próximos 30 días. Lo ponen a plazo o en fondos de inversión al solo efecto de que la inflación no se coma el disponible. Si deja de haber inflación ya no hay incentivo para colocarlo, excepto como depósito a la vista. Ahí propongo que por 90 días (del 10/12/2023 al 10/03/2024) se decrete la obligación del pago a 7 días de servicios personales (contadores, médicos, abogados, capacitadores, programadores de sistemas, etc.) y de proveedores pymes (tambos a usinas lácteas, ganaderos a frigoríficos, proveedores pymes a grandes fábricas, proveedores de servicios a empresas grandes), con el fin de acabar con la contracara nefasta de las LELIQs, la disrupción de la cadena de pagos que es nuestra situación actual (****). El objetivo es que los argentinos tengamos una buena Navidad. Con las pymes pagando los sueldos y los profesionales cobrando las facturas que tienen frenadas las grandes empresas porque el dinero lo ponen a jugar en el sistema bancario. Es hacer andar la rueda de la prosperidad. Creo que esta medida de pago a 7 días es muy importante para poner en práctica apenas asuma el presidente. No tengamos una Navidad horrible como cuando asumió Macri en el 2015, por favor.

Liquidación de exportaciones. Propongo que se obligue a la liquidación de exportaciones en 24 horas para commodities y en 7 días para las más complicadas. Ver casos especiales (INVAP por ejemplo). ¿Por qué? Para disponer de más dólares. No el Estado sino el mercado. Los exportadores no tendrán obligación de entregar las divisas al BCRA. Podrán depositar sus divisas en sus cuentas bancarias. Pero deben traer las divisas al país inmediatamente. No cometer el error de Macri que dio largos plazos de liquidación y las cerealeras dejaron todo el dinero afuera. Luego dejar que las transacciones de cerealeras, aceiteras, molineras con sus proveedores (acopios y productores) sea en divisa si así lo quieren. Eso democratizará la posesión de las divisas y aumentará las divisas disponibles en poder del público. Disminuirá la necesidad del estado de endeudarse para que haya circulante en dólares. Con un tipo de cambio libre las exportaciones crecerán a niveles nunca vistos. En poco tiempo el problema será el exceso de divisas y no la falta de las mismas.

Libertad de monedas. Eso me gustó de la propuesta del candidato Milei. ¿Por qué dólares? ¿Por qué no otras monedas? La población de frontera se maneja toda con la moneda del otro lado, ya sean paraguayos, bolivianos, reales, uruguayos o chilenos. La principal cerealera argentina es COFCO, con lo que probablemente use yuanes. Gran parte de los expeller y tortas de soja se exportan a Europa, por lo que tenemos ahí euros o dólares. Bueno, que cada uno use la moneda que quiera. Propongo que los privados podamos tener cajas de ahorro (no cuentas corrientes porque no deberían haber cheques en divisas) en distintas monedas (***):

- De países limítrofes (los argentinos en zona de frontera usan estas monedas)

- Reales (Brasil).

- Peso uruguayo.

- Guaraníes

- Bolivianos

- Peso chileno

- Extrasubcontinente

Dinero chico. Si todos vamos a usar divisas para las transacciones (para ir a la panadería) necesitamos dinero de baja denominación. Odio definitivamente el dinero electrónico. Por eso hay que disponer de billetes de 1, 2, 5, 10 dólares o euros, o equivalentes en otras monedas. No sé si algún país del mundo querrá darnos billetes de tan baja denominación. Por lo que sí creo que hay que hacer dinero convertible nuestro equivalente a pesos oro o pesos fuertes o dólares o euros o yenes o yuanes, pero de baja denominación. Convertibles al punto que si los llevo al banco me depositen en la cuenta en peso oro o peso fuerte o divisa sin quita por cambio de moneda. Convertibles con cero costo de conversión. Eso no es poco dinero de la base monetaria y también bajaría la cantidad de dinero a tener que pedir prestada.

Dinero del fisco. Para evitar cualquier impugnación de la oposición respecto del uso de divisas para las cuentas públicas, impondría el uso del peso oro o peso fuerte para las cuentas fiscales como unidad de cuenta. Para la contabilidad del fisco, para las licitaciones, para las DDJJ de impuestos. El BCRA tendrá que informar la cotización diaria para que las transacciones se cancelen según la misma. También lo permitiría como moneda contractual entre privados (adicional a las divisas). Lo evaluaría para las monedas y billetes de baja cotización. ¿El precio de una docena de facturas en la panadería estará en dólares o en pesos fuertes o en pesos oro? Según esa decisión habrá que hacer el dinero convertible. UNIDAD DE CUENTA.

Reservas de oro. Necesitamos que la auríferas paguen sus impuestos en dólares para comenzar a guardar reservas de oro en el BCRA o en el Tesoro Nacional. Proponerse comprarles todo el oro a las auríferas (a precio de mercado) para evitar que el mismo salga del país.

Resumen

- No tomar el stock de Leliqs como una entidad indivisible.

- Cobrar los derechos aduaneros e impuestos asociados en dólares y destinarlos a un bono nuevo que cotizará muy por arriba del 30% (porque es de corto plazo y con flujo asegurado).

- Obligar a las grandes empresas a pagar sus cuentas con personas físicas y pymes para estimular la economía en lo inmediato luego de la asunción, contracara de la bola de Leliqs. Esto es para desactivar la compra de divisas con la cancelación de Leliqs y necesitar menos dólares para hacerlo.

- Emitir dinero convertible para baja denominación.

- Evaluar usar el peso oro o el peso fuerte como unidad de cuenta para balances y para las DDJJ de la AFIP y para los contratos privados y licitaciones públicas.

- Cobrar los impuestos a las auríferas en oro para empezar a acumular reservas.

En fin, lo que sea para la felicidad del Pueblo y la grandeza de la Patria, “invocando la protección de Dios, fuente de toda razón y justicia”.

Otro sí digo:

Esta semana voy a hacer una contrapropuesta al seguro de desempleo. Eso implicará otra fuente de ahorro y divisas en la sociedad argentina. Será una continuación de AHORRO.

* Licenciada de Economía (UBA), Master en Finanzas (UCEMA), Posgrado Agronegocios, Agronomía (UBA).

Notas

(*) Hago recordar dos negociaciones desastrosas para aprender de nuestros errores y no repetirlos.

Primer caso: el gobierno de Macri. salió desesperado (Prat Gay) a cerrar con los fondos buitres, con el único fin de poder pedir prestado más dinero. Rápidamente Toto Caputo, tan admirado por @dcacademico, nos endeudó hasta las cejas con fondos “amigos” de Wall Street. Esos dólares (los de los fondos de inversión conseguidos por Caputo) fueron canjeados por pesos por el BCRA, y esos pesos fueron colocados a plazo en el sistema bancario argentino, con las tasas de 80% del Coloso Sturzenegger.

El BCRA emitía pesos (para comprar los dólares “recién llegados”) y vendía los dólares por debajo del valor de mercado para “controlar” la cotización del dólar. La excusa de las autoridades monetarias fue la de siempre: «debemos controlar el dólar para evitar que se vaya a precio» (lo que esto quiera decir). Es una mentira. Los dólares “controlados” son para que los vivos de siempre los compren “baratos” y los saquen del país. Mientras, dejan a todos los argentinos con el muerto de la deuda. Además, se descapitaliza el país, porque el dinero usado para comprar dólares y atesorarlos es dinero que no se usó para reinvertir en la producción nacional. De ahí la caída del nivel de actividad del gobierno de Macri. Como siempre: la razón del retroceso del PBI es el dólar barato. Nada es mejor negocio que comprar dólares por debajo de su valor.

Me detuve a describir este mecanismo en detalle con el fin de demostrar que el cepo no es la única manera de manipular la cotización del dólar. El gobierno de Macri-Caputo decidió endeudar al país para disponer de abundancia de dólares, generar una sobreoferta ficticia de dólares y así bajar su cotización. Denomino ficticia porque no es fruto de un auge de exportaciones, en cuyo caso sería genuina.

A los dos años de gobierno, los fondos de inversión manifestaron su interés de retirarse de la plaza. Bastante duraron. ¿Qué pasó? Caputo no tenía ese dinero en el país. Todos esos dólares que había obtenido se los vendió a los amigos a.k.a. Círculo Rojo y/o fomentar las importaciones (U$D 8.300 millones de déficit comercial en 2017). De ahí surgió la necesidad de acudir al FMI. El crédito no fue para la Argentina. Fue para salvar las papas de las malas inversiones de Wall Street con la Argentina de garante. Para no dejar pegados a los fondos, salió el FMI a salvarlos de una mala inversión. A ellos. No a nosotros. No a Macri.

Segundo caso. Durante el gobierno de Menem se aplicó el plan Brady diseñado por el Banco Mundial. Se vendieron las concesiones de empresas públicas a cambio de deuda tomada a precio de cotización de los bonos (más o menos 30%). Se suponía que con eso se iba a terminar toda la deuda externa argentina. Era la deuda contraída por Martínez de Hoz, validada por Alfonsín y ampliada por su gobierno, Marx y Machinea mediante. Resultado: luego de 10 años de gobierno de Menem, terminamos con más deuda que al principio, con renegociaciones varias, etc. Así que eso de deuda a valor de cotización hay que mirarlo muy bien, porque valdrá 30% pero uno, cuando paga, debe poner el 100% más intereses.

(**) El BCRA emitió pesos para comprarle bonos al Tesoro Nacional y eso produjo impuesto inflacionario, el cual ya fue pagado por la población.

(***) El destino de nuestras exportaciones 2022 fue:

(****) Pregúntenle a médicos, odontólogos y kinesiólogos cómo les están pagando las empresas de medicina prepaga.

Lecturas relacionadas:

El tigre fue mucho más lejos que el gato

http://restaurarg.blogspot.com/2023/09/el-tigre-fue-mucho-mas-lejos-que-el-gato.html

Seis latitas de atún

http://restaurarg.blogspot.com/2022/04/seis-latitas-de-atun.html

El elefante se come a pedacitos

http://restaurarg.blogspot.com/2023/03/el-elefante-se-come-en-pedacitos.html

El misterio de la aduana

http://restaurarg.blogspot.com/2023/02/el-misterio-de-la-aduana.html

Unidad de cuenta

http://restaurarg.blogspot.com/2022/05/unidad-de-cuenta.html

Ahorro

http://restaurarg.blogspot.com/2023/07/ahorro.html

2022: el año que no estuvimos en peligro

http://restaurarg.blogspot.com/2023/02/2022-el-ano-que-no-estuvimos-en-peligro.html

Artículo publicado el 16/09/2023 en Restaurar, http://restaurarg.blogspot.com/2023/09/donde-encontraremos-los-dolares-que.html.