Iris Speroni*

Todos somos Cristóbal López.

La semana pasada (20/10/2021), el presidente firmó un decreto donde le otorga certificados de crédito fiscal a las empresas petroleras y permite que los mismos sean aplicados al pago de derechos de exportación de trigo, lana, algodón, lentejas, porotos, maní, soja, cebada, maíz, etc. Copio el texto del decreto a pie de página.

¿Qué es un “Certificado de Crédito Fiscal”? Es un documento que entrega el Ministerio de la Producción a las petroleras para que éstas cancelen sus obligaciones impositivas (fiscales).

Esto quiere decir que en lugar de meter las manos en sus bolsillos y sacar dinero para pagar impuestos, como hacemos cualquiera de nosotros, ellos tendrán un papel que les dará el ministro Kulfas, el cual les sirve igual que si fuera dinero contante y sonante.

Esto quiere decir que, mientras usted va al almacén y pone 21% ó 10,5% de IVA en sus compras, las empresas petroleras pagan sus impuestos con la nuestra.

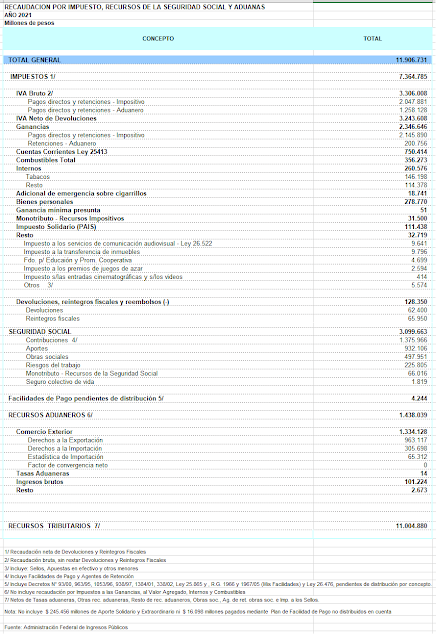

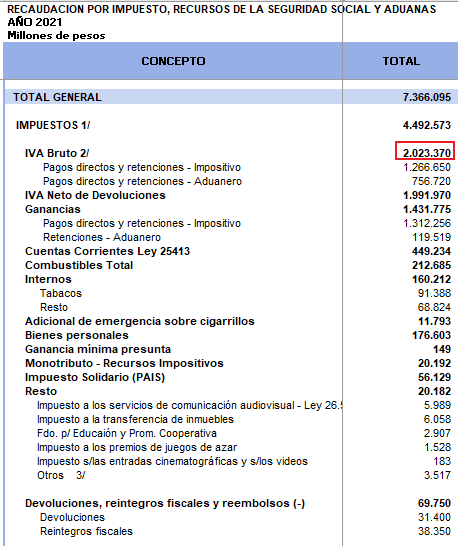

Recaudación de IVA

El IVA es un impuesto que pagan las familias, no las empresas. Es el impuesto a los pobres. El que se entrega cuando se compra una lata de arvejas, un par de zoquetes, una plancha, paga intereses sobre el saldo de la tarjeta de crédito, la factura de luz o se carga nafta.

Según los datos disponibles al 29/10/2021, la AFIP recaudó de enero a agosto la suma de $ 2.023.370.000.000 o lo que es lo mismo, $ 44.964 por habitante en ocho meses.

El IVA constituye un poco más del 40% de la recaudación impositiva[1]. No termina ahí la carga a los pobres, a los asalariados, a los jubilados, a los beneficiarios de planes sociales, a los trabajadores informales, a los monotributistas. Del impuesto a las ganancias (29% del total de impuestos), por $ 1.132.256.000.000; un tercio lo pagan las personas de carne y hueso $377.419.000.000[2]. Por lo que, sin lugar a dudas, más del 50% de los impuestos salen de los bolsillos de los trabajadores formales e informales, jubilados y pensionados y desocupados.

Retomo al tema de las petroleras. Mientras cualquiera de nosotros pone el dinero de impuestos cuando compra cualquier bien o servicio o se lo descuentan del sueldo, las petroleras tienen un permiso de no pagar, un papel que dice que no se preocupen, que su deuda impositiva está cancelada. Una patente de corso.

Hay más.

El decreto sostiene que, como a partir del año 2020, bajaron la alícuota de los derechos de exportación de productos del sector a 0%, entonces las empresas no pueden convertir en dinero los certificados de crédito fiscal que ya les dieron, por lo que van a poder aplicarlos a las exportaciones de productos agropecuarios.

¿Cómo es eso?

En efecto, las empresas petroleras canjean granos o lana o algodón por combustible. Esos productos, en lugar de revenderlos a acopiadores o empresas cerealeras, los exportan directamente, funcionando, en los hechos, como una cerealera más[3]. Curiouser and curiouser.

Ahora bien, son cerealeras diferentes. En efecto, mientras COFCO, Cargill, Nidera, ACA, Noble, etc., el dinero que le “retienen” al productor agropecuario, se lo abonan al Estado, el dinero que las petroleras le quitan al productor, se lo quedarán para sí.

Más o menos lo que hizo Cristóbal López.

¿Cómo funcionan las retenciones de los derechos de exportación?

Cada producto tiene un derecho de exportación diferente. El trigo, maíz, cebada el 12%, la soja el 33%, etc.

Voy a hacer una cuenta con un producto imaginario. El ”fofo” que tiene un arancel aduanero de 20%.

Nuestro productor amigo vende 25 toneladas de fofo (un camión).

El precio internacional del fofo en Chicago el viernes pasado fue de 200 U$D la tonelada.

Entonces el productor se lo vende a una cerealera (por ejemplo Cargill) a U$D 200. ¿Cuánto le pagan? Ese dinero menos los derechos de exportación que la empresa comercializadora debe abonar, menos su propia comisión, todo eso al tipo de cambio que el BCRA le paga a la empresa[4].

Voy a hacer la cuenta por una tonelada.

Venta precio del fofo Chicago 29/10/2021 U$D 200.-/tn

Precio del dólar Banco Nación el viernes 29/10/2021 (comprador): $ 99,00/U$D.

Precio de Venta del fofo 29/10/2021 en pesos $ 19.800.-/tn (=U$D 200/tn x $ 99/U$D)

-

- Derechos de exportación 20% $ 3.960.-

- Menos comisión cerealera 3%[5] $ 594.-

Total por tonelada $ 15.246/tn

Por sus 25 tn se lleva entonces: $ 15.246/tn x 25 tn = $ 381.150.-

¿Qué hace la cerealera? Cobra U$D 5.000 (U$D 200/tn x 25 tn) los cuales entrega al BCRA. Éste le abona $ 495.000.- (U$D 5.000 x $ 99/U$D). Con ese dinero le da a la Aduana en concepto de derechos de exportación $ 99.000.-. Ya había pagado al productor $ 381.150 por el fofo. Se queda con la diferencia, que es su ganancia ($ 14.850).

¿Qué hará la petrolera a partir de ahora? Le pagará al productor $ 381.150 en especie (combustible), venderá el fofo en U$D 5.000 que el BCRA se lo cambiará a $ 99 (suponemos), por lo que cobrará $ 495.000, no le dará nada a la Aduana (le mostrará el papelito de Kulfas). Se embolsa $ 113.850.

Todas las petroleras son Cristóbal López

Actualmente existe una supuesta maniobra de estafa al Estado que la justicia evalúa. ¿De qué acusan a los accionistas de la petrolera, conjuntamente con la ex máxima autoridad de la AFIP, Etchegaray?

Cada vez que un cliente cargaba nafta o gasoil en una estación de servicio propiedad de la empresa, le cobraban el precio listado en la cartelera. Este precio incluye el costo del combustible, impuesto a los ingresos brutos, IVA y un impuesto interno específico para los combustibles. La empresa es acusada de cobrarle impuestos internos a los clientes y no depositarlo a la AFIP.

El objetivo expreso del decreto es que las petroleras se queden con el dinero del productor y en lugar de dárselo a la AFIP, lo usen para sus fines. Como Cristóbal López.

Inequidades

- Entre cualquier trabajador, empresa grande o chica, exportador, profesional y las petroleras. Todo el resto de los agentes económicos argentinos deben pagar impuestos. Las petroleras muestran su papelito y siguen.

- Entre las cerealeras. Porque ACA, AFA, Cargill, COFCO, Noble, Nidera, etc. tienen que depositar los derechos de exportación retenidos al productor, y las petroleras no. Esto da lugar a que las petroleras puedan comprar los cereales a precios (marginalmente) mejores y competir deslealmente con los traders. Puede suceder que el mejor negocio de la petrolera pase a ser vender granos. También puedo pedirle a una petrolera “amiga” que me venda mi cereal y aprovechar no pagar impuestos. Las posibilidades son numerosas.

Problemas de esta reglamentación

- Desigualdad ante la ley. Por el mismo producto unos pagan impuestos, otros no.

- Los CCF (Certificados de Crédito Fiscal) son emisión de dinero (emisión monetaria) que no hace el BCRA ni está autorizada por el Congreso. El presidente autoriza a un ministro a emitir moneda.

- No establece pautas claras y transparentes de la cantidad de CCF que el ministro puede emitir y cuáles son las petroleras que lo pueden cobrar y si lo van a aplicar al objetivo pre-establecido (construcción de refinerías) o no, quién controla, cómo y cuáles son las sanciones del incumplimiento.

- Los contribuyentes ponemos el dinero para que las señoritas construyan refinerías pero nosotros no seremos dueños total o parcialmente de las mismas.

Problemas políticos de la medida

De oportunidad

- Un subsidio a las petroleras una semana antes de la cumbre por el Cambio Climático en Glasgow no parece oportuno. Peor aun cuando el ministerio de Medio Ambiente tiene una propuesta de sacrificar la mitad del rodeo vacuno.

- Esto se suma a la ley que reduce la participación de biocombustibles en el mercado interno que promovió el Frente de Todos, en contra de las recomendaciones para la prevención del calentamiento global. Que yo crea personalmente que todo eso es una charada, no implica que el país firmó el Acuerdo de París y sin embargo vota leyes y firma decretos contrarios a los compromisos firmados.

De intereses encontrados dentro del cuerpo social del país

- El dinero que se embolsan las petroleras se lo quitan a los productores agropecuarios[6]. Una vez más los productores financiando cuanto capricho cocinan en conjunto funcionarios públicos y empresarios amigos.

- Las empresas petroleras, en su gran mayoría extranjeras, tienen beneficios impositivos mientras el costo del estado está en su gran mayoría sobre las espaldas de los trabajadores.

- Hace pocos meses el gobierno perjudicó al sector agroindustrial en beneficio de las petroleras al bajar el corte de biocombustible en la nafta (alcohol de maíz o azúcar) y en el gasoil (biodiésel). Perjudicó a las provincias productoras (Jujuy, Tucumán, Santa Fe, Córdoba) en beneficio de menos de 10 empresas, en su mayoría extranjeras.

Recomendaciones:

- Pagar por los dólares lo que estos valen. Ahí nadie va a necesitar beneficios impositivos para funcionar.

- Pagar los dólares lo que estos valen o permitir no liquidar o permitir que las cerealeras le paguen a los productores en dólares. Esto eliminará un impuesto cobrado por un ente pararecaudador (el BCRA) que le quitó a las provincias U$D 26.000.000.000 el año pasado (202).

- Eliminar los derechos de exportación que es una transferencia de dinero de las provincias al poder central.

- Aumentar el corte de biocombustibles en el mercado doméstico. Eso generará mayores excedentes de nafta y gasoil exportables.

- Eliminar todos los impuestos internos, en particular a los combustibles. Un país grande como el nuestro necesita imprescindiblemente combustibles baratos.

* Licenciada de Economía (UBA), Master en Finanzas (UCEMA), Posgrado Agronegocios, Agronomía (UBA).

Referencias

[1] Hay tres rubros de recaudación: i) impuestos, ii) seguridad social, iii) recursos aduaneros.

[2] Hay otros impuestos que también pagan los pobres como los impuestos internos a las gaseosas, al vino y cerveza, a los cigarrillos. Adicionalmente, $ 181.896 millones son derechos aduaneros a la importación, consumo, en su mayoría, de los pobres. Queda claro que el total de recaudación de seguridad social son impuestos al trabajo, que…abonan los trabajadores en blanco, o sea, los pobres.

[3] ¿Se acuerdan que hace unos meses el ministro Kulfas prohibió exportar carne a algunas empresas “porque no eran del rubro”?

[4] La empresa exportadora, a.k.a. cerealera, a.k.a. trader, cobra su venta en dólares, pero tiene la obligación de dárselos al BCRA. Por estos dólares el BCRA le paga lo que se le antoja. En estos momentos, la mitad de su valor.

[5] La comisión es libre y cada uno carga lo que quiere.

[6] No nos debería extrañar. El presidente Alberto Fernández el 1º de marzo de 2020 declaró:

“Iniciamos una renovada batalla nacional por el gas y el petróleo. Los hidrocarburos serán una palanca para el desarrollo productivo de nuestro país. Vamos a extraer los recursos a partir de un entramado productivo tecnológico y diversificado en todas las provincias argentinas, motorizando la creación de empleos, el desarrollo local de las comunidades, la innovación tecnológica, el desarrollo de nuevas empresas y la incorporación de los desafíos de la industria 4.0.

Por eso, enviaré a este Congreso un proyecto de Ley para el desarrollo del sector hidrocarburífero y minero que promueva y estimule la inversión nacional e internacional en el sector y facilite el desarrollo de la cadena de valor industrial, tecnológica y de servicios que nos permita crear cientos de miles de empleos directos e indirectos en los próximos años”.

¿Quién va a pagar la cuenta de esa promoción? Lo aclara unos párrafos más adelante:

“En este proceso de desarrollo económico federal, y en un marco de crisis fiscal como el que vivimos, el campo debe ser un protagonista importante. Los hemos convocado para que con su esfuerzo colaboren en la lucha contra el hambre. Los horticultores, los productores de fruta, de cereales, de carne o de leche tienen mucho que dar a los que necesitan. Pero también deben hacer el esfuerzo aquellos que producen y exportan porque tienen mejores condiciones en la Argentina de hoy”.

Vínculos

Decreto 722/2021

http://servicios.infoleg.gob.ar/infolegInternet/anexos/355000-359999/355647/norma.htm

NOMENCLATURA COMÚN DEL MERCOSUR

Decreto 722/2021

DCTO-2021-722-APN-PTE – Certificados de Crédito Fiscal.

Ciudad de Buenos Aires, 20/10/2021

VISTO el Expediente N° EX-2021-47548719-APN-SE#MEC, la Ley N° 26.741, los Decretos Nros. 2014 del 25 de noviembre de 2008 y 488 del 18 de mayo de 2020, y

CONSIDERANDO:

Que por el Decreto N° 2014/08 se creó el Programa “REFINACIÓN PLUS”, tendiente a establecer incentivos a los proyectos de construcción de nuevas refinerías de petróleo y/o ampliación de la capacidad de refinación y/o conversión de plantas existentes, con sus instalaciones de transporte y almacenamiento asociadas, a los fines de atender el sostenido crecimiento de la demanda de combustibles líquidos.

Que, con tal propósito, dicho decreto estableció un régimen de incentivos fiscales a través del otorgamiento de Certificados de Crédito Fiscal transferibles y aplicables al pago de derechos de exportación de las mercaderías comprendidas en la Resolución N° 394 del 15 de noviembre de 2007 y en el Anexo de la Resolución N° 127 del 10 de marzo de 2008 y sus modificaciones, ambas del ex-MINISTERIO DE ECONOMÍA Y PRODUCCIÓN, para aquellas empresas productoras que aumenten su producción de combustibles.

Que mediante la Resolución N° 1077 del 29 de diciembre de 2014 del ex-MINISTERIO DE ECONOMÍA Y FINANZAS PÚBLICAS se derogó la Resolución N° 394/07 y se estableció un nuevo esquema de derechos de exportación.

Que mediante el artículo 7° del Decreto N° 488/20 se estableció una alícuota del CERO POR CIENTO (0 %) del derecho de exportación que grava la exportación de las mercaderías comprendidas en el citado decreto, en los casos en que el Precio Internacional sea igual o inferior al Valor Base – DÓLARES ESTADOUNIDENSES CUARENTA Y CINCO por barril (USD 45/bbl) -; del OCHO POR CIENTO (8 %) en los casos en que el Precio Internacional sea igual o superior al Valor de Referencia – DÓLARES ESTADOUNIDENSES SESENTA por barril (USD 60/bbl) – y en aquellos casos en que el Precio Internacional resulte superior al Valor Base e inferior al Valor de Referencia, la alícuota del tributo se determinará de acuerdo a la fórmula fijada al efecto en el citado artículo 7°.

Que la volatilidad del precio internacional del petróleo crudo y sus derivados ha generado una merma considerable de las exportaciones de hidrocarburos y, por ende, de los derechos de exportación asociados a tales productos, lo que conduce a la utilización paulatina de los referidos Certificados de Crédito Fiscal y extiende considerablemente en el tiempo la compensación de los créditos otorgados.

Que, frente a ello, las empresas beneficiarias tienen seriamente restringida la posibilidad de utilizar los certificados entregados en el marco del Programa “REFINACIÓN PLUS”, lo que dificulta que puedan absorber la totalidad del crédito fiscal generado al 31 de diciembre de 2021, y se pierde, de esta forma, el incentivo originalmente concebido como una reducción de la carga fiscal a través del pago a cuenta.

Que, ante tal escenario, la utilización de dichos Certificados de Crédito Fiscal con los derechos de exportación para la actividad hidrocarburífera resulta insuficiente para absorber los créditos fiscales otorgados a las empresas beneficiarias del Programa “REFINACIÓN PLUS”, máxime en lo que se refiere a la actividad de refinación.

Que, en función del contexto descripto, corresponde implementar medidas destinadas a garantizar los niveles de rentabilidad del sector de hidrocarburos con el propósito de mantener las pautas de inversión tendientes al logro del autoabastecimiento de hidrocarburos y asegurar el cumplimiento de los principios de política hidrocarburífera establecidos por la Ley N° 26.741.

Que, en ese marco, resulta razonable ampliar temporalmente la base de aplicación del pago a cuenta para permitir la cristalización del incentivo originalmente pensado y extender la aplicación de los mencionados Certificados de Crédito Fiscal al pago de los derechos de exportación de otras mercaderías provenientes del sector agrario argentino, las cuales son recibidas por las empresas del sector hidrocarburífero en operaciones de canje por la comercialización de gasoil en el mercado interno, aspecto estrechamente vinculado con los objetivos del Programa “REFINACIÓN PLUS”.

Que el contexto internacional creciente en materia de precios de commodities, tanto agrarios como agroindustriales, permitirá una efectiva utilización de los referidos Certificados de Crédito Fiscal y facilitará una genuina materialización del incentivo fiscal, originalmente previsto en el Decreto N° 2014/08.

Que, asimismo, esta medida promueve e incentiva la actividad agraria y las economías regionales y motoriza la exportación al permitir la monetización inmediata de un crédito fiscal en la cuantía de sus derechos de exportación, que en esta actividad resultan sustancialmente mayores a los derechos de exportación de hidrocarburos.

Que, en línea con lo explicitado en el considerando anterior, esta disposición temporal coadyuva a una mayor generación de divisas provenientes de la exportación, efecto colateral sumamente relevante en los tiempos de crisis que atraviesa el país.

Que, adicionalmente, la presente medida se enmarca dentro de la visión estratégica según la cual se premia el autoabastecimiento en materia energética conforme los lineamientos de la Ley N° 26.741, al permitir la utilización de un beneficio fiscal contra los derechos de exportación de otros productos a empresas que abastecen de hidrocarburos prioritariamente al mercado interno y que, por ende, registran menores volúmenes de exportación.

Que toda vez que el Decreto N° 756 del 14 de agosto de 2018 derogó el Decreto N° 206 del 19 de marzo de 2009, y eliminó el Fondo Federal Solidario, la presente medida no tiene impacto perjudicial en la coparticipación de las Provincias o Municipios.

Que ha tomado intervención el servicio jurídico competente.

Que la presente medida se dicta en ejercicio de las atribuciones conferidas por el artículo 99, inciso 2 de la CONSTITUCIÓN NACIONAL.

Por ello,

EL PRESIDENTE DE LA NACIÓN ARGENTINA

DECRETA:

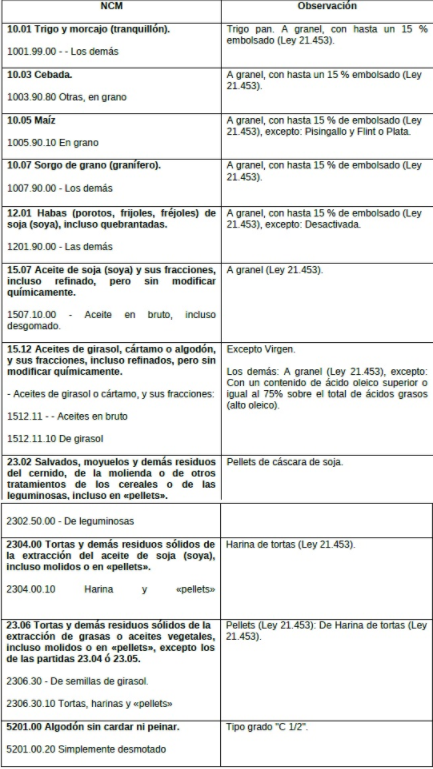

ARTÍCULO 1°.- Establécese que los Certificados de Crédito Fiscal previstos por el artículo 3° del Decreto N° 2014 del 25 de noviembre de 2008 en el marco del Programa “REFINACIÓN PLUS” serán aplicables, asimismo, al pago de los derechos de exportación de las mercaderías comprendidas en las posiciones arancelarias de la Nomenclatura Común del Mercosur (N.C.M.) incluidas en el Anexo (IF-2021-63041648-APN-SSH#MEC) que forma parte integrante del presente decreto, hasta el 31 de diciembre de 2022 inclusive, y deberán ser presentados ante la DIRECCIÓN GENERAL DE ADUANAS dependiente de la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS, entidad autárquica actuante en el ámbito del MINISTERIO DE ECONOMÍA.

ARTÍCULO 2°.- El presente decreto entrará en vigencia el día siguiente al de su publicación en el BOLETÍN OFICIAL.

ARTÍCULO 3°.- Comuníquese, publíquese, dese a la DIRECCIÓN NACIONAL DEL REGISTRO OFICIAL y archívese.

FERNÁNDEZ – Juan Luis Manzur – Martín Guzmán

NOTA: El/los Anexo/s que integra/n este(a) Decreto se publican en la edición web del BORA -www.boletinoficial.gob.ar-e. 21/10/2021 N° 79597/21 v. 21/10/2021

(Nota Infoleg: Los anexos referenciados en la presente norma han sido extraídos de la edición web de Boletín Oficial)

ANEXO

Posiciones arancelarias de la Nomenclatura Común del Mercosur (N.C.M.) aplicables a Certificados de Crédito Fiscal del Programa Refinación Plus.

Artículo publicado originalmente el 30/10/2021 en Restaurar, http://restaurarg.blogspot.com/2021/10/asignacion-universal-por-petrolero.html