Iris Speroni*

Llenemos el país de familias propietarias.

Antecedentes:

LA PARTICIPACIÓN DEL CAMPO EN LA VIDA PÚBLICA ARGENTINA

Estamos en los momentos previos a una nueva elección.

Los precandidatos junto a su equipo de “expertos” exponen al público cómo piensan arreglar la economía en caso de ser electos.

Más allá de que a las palabras se las lleva al viento, es interesante ver qué nos proponen para los siguientes problemas:

-

- inflación,

- aumento de empleo,

- mejora del salario promedio,

- crecer la economía,

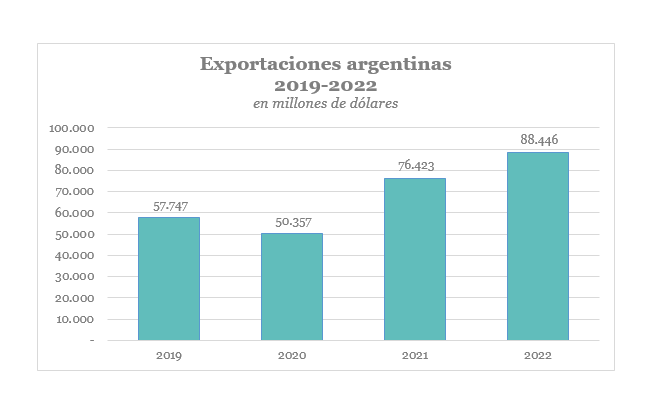

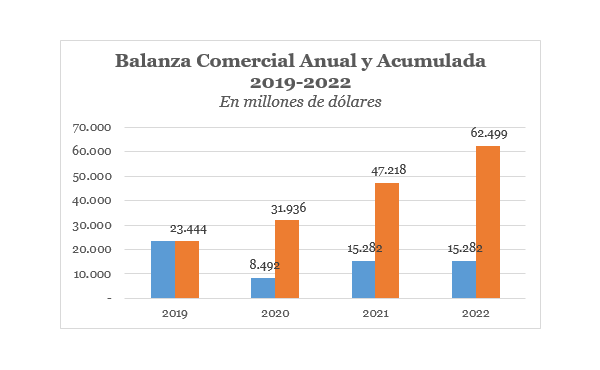

- exportaciones,

- Leliqs.

La única forma que tenemos hoy de salir de este callejón es con el aumento de las exportaciones. Por la simple razón de que la clase política eliminó otras herramientas posibles como motor de la economía (mercado interno, inversiones, gasto público).

El sistema vigente actual, que tiene décadas de funcionamiento se puede resumir así: se le quita la rentabilidad al campo, al punto de dejarlo en el mínimo de cubrir sus gastos corrientes (por lo tanto se lo descapitaliza) y se inhiben numerosas explotaciones por no llegar al punto de equilibrio (*).

Todo ese dinero se destina a otros agentes de la economía argentina. Los beneficiarios han cambiado con el tiempo. No son los mismos los beneficiarios de la década del ‘50 que los actuales. Lo único constante es: a) el Estado como el instrumento para sacarle a algunos y darle a otros, por lo que se vuelve imperativo para los agentes beneficiados controlar el Estado; b) el que pone la plata es b.1.) siempre el campo y b.2.) intermitentemente los trabajadores.

Por lo que podemos hablar de una política de Estado que se mantiene vigente en gobiernos radicales, peronistas, conservadores/militares por las últimas décadas.

Ésta es la razón por la cual el discurso tanto de FdT como de JxC, con matices, es el mismo. “Sáquemosle el dinero al campo y gastémoslo en…”. La segunda parte de la fórmula cambia, pero no mucho. Como JxC, en particular el PRO, busca el voto del productor agropecuario, entonces disfraza sus intenciones. Pero eso queda descubierto con escarbar un poco.

El gobernante para justificar el expolio debe vender un discurso público y una imagen del damnificado (b.1. y b.2.) por el cual el abusado “merece” el tratamiento (**).

Para construir la imagen de “campo malo”, distintas facciones del partido político único “VIVAMOS TODOS DEL CAMPO”, usa diversas justificaciones. Las mismas se generan y se expanden primero en las facultades (todas las nacionales y la mayoría de las privadas) y luego los repiten los políticos y lo reproducen los medios de comunicación [del pensamiento del poder]. (***).

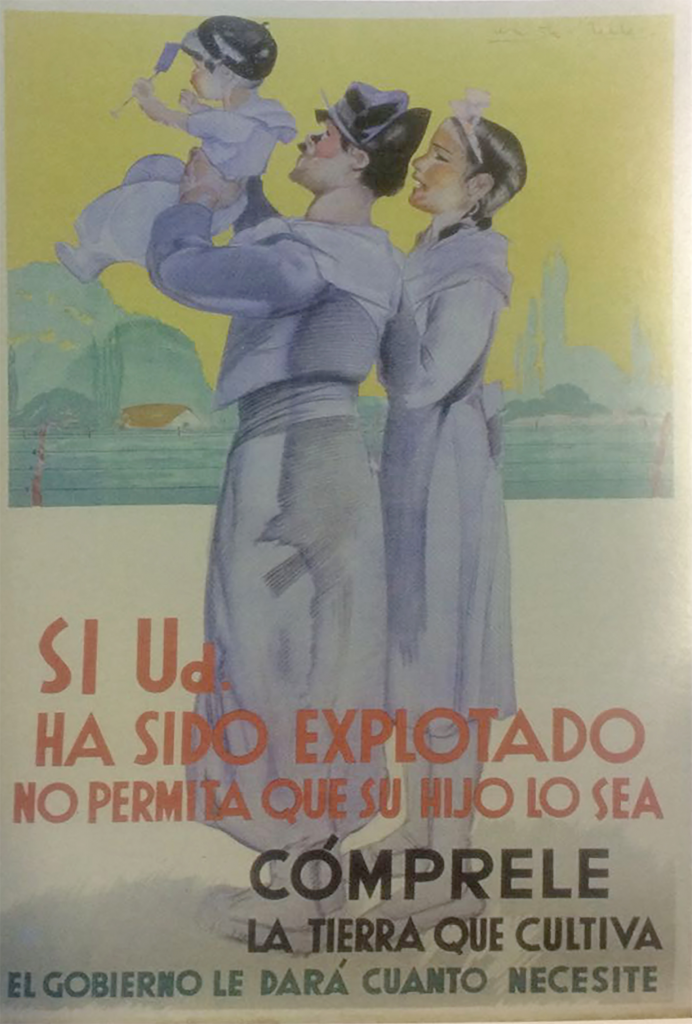

Luego hay apelaciones al imaginario de la década del ‘30, hablando de las 1.000 familias, en desconocimiento de la historia de hace 100 años atrás (****).

Hoy al campo —desde Jujuy-Misiones a Tierra del Fuego— el Estado le quita ingresos mediante (*****):

1) diferencia de tipo de cambio;

2) DEX;

3) impuestos generales;

4) peajes, tasas, permisos.

Los beneficiarios son hoy, por orden de magnitud:

a) la banca local y externa;

b) los contratistas del Estado —los que proveen al Estado— dentro de los cuales están las constructoras y las farmacéuticas entre otros;

c) los concesionarios públicos (transporte, rutas, distribuidoras de energía —gas y luz—);

d) las automotrices, terminales extranjeras;

e) los empresarios subsidiados (subsidios directos, préstamos a tasa inferior a la inflación, compra de dólares a mitad de precio);

f) la burocracia estatal que tiene sueldo promedio el doble de los trabajadores del sector privado;

g) las familias beneficiarias sociales. (A la que se les compensa por el desastre que los anteriores —de la a) a la f)— generan).

En fin, las excusas son numerosas y habría que hacer un compendio de las mismas. Lo importante es el futuro y acá quiero entrar.

Las próximas elecciones

Actualmente hay una política de Estado, que es VIVAMOS TODOS DEL CAMPO.

Este esquema es sustentado por todos los beneficiados, pero el responsable del sostén ideológico y discursivo es la UIA (******).

Igual, todo es posible, porque el Estado recauda y el club de los beneficiarios (EQUILIBRIO INESTABLE) es quien gobierna.

La pregunta es: ¿alguno de los postulantes quiere realmente acabar con esto?

El FdT claramente quiere seguir como está. El ministerio de Massa es el ministerio de la UIA, es el ministerio de VIVAMOS TODOS DEL CAMPO, donde Tombolini da permisos para importar cosas a mitad de precio y De Mendiguren reparte créditos blandos —por ejemplo para comprar maquinaria agrícola brasileña— y Massa hace negocios con canje de deuda y LELIQs que pagan tasas superiores al 100%.

Es “más de lo mismo”.

Es lo de siempre.

Con matices, es lo que postula gente como Vallejos o Kicillof (fue lo que hizo durante su ministerio). No pareciera que otras vertientes como Scioli, pensaran diferente. En resumen, más de lo mismo. Ni siquiera atisban a escuchar a algún gobernador de su propio partido que proponga eliminar las DEX. A todos los gobernadores les conviene un tipo de cambio libre y eliminación de DEX. Es más actividad económica en las provincias y mayor recaudación de IIBB provinciales y de IVA y Ganancias (coparticipables). A lo que debemos agregar que ninguno de los gobernadores participan en el mega curro de las LELIQs.

La otra gran coalición es JxC. Arrancó en 2015 reduciendo parcialmente las DEX, pero continuó con la manipulación del tipo de cambio (no con cepo sino con sobreoferta de divisa) y tipos de interés del 80%. Esto es: continuó con la política de Cristina Fernández/Axel Kicillof. Además, para demostrar su falta de convicciones, volvió a subir las DEX en cuanto el FMI se lo solicitó. Cuando hoy sus principales exponentes (Larreta, Bullrich, Lousteau, Manes) sostienen: van a bajar las DEX pero poquito y en el tiempo, van a acabar con el cepo, pero no inmediatamente, nada dicen de las LELIQs. En el caso de Manes/Dal Poggeto directamente propone subir la alícuota de DEX.

¿Entonces?

Por último, el tercero en discordia, Milei. Con su “cierre del BCRA” dice lo siguiente: a) no voy a manipular el tipo de cambio, que sea lo que Dios quiera, b) no voy a seguir con el curro de las LELIQs. Ambas medidas no resuelven per se el problema de país, pero constituyen un paso imprescindible para el lado correcto. El tipo de cambio libre y eliminar las DEX es el combustible que necesitamos para: a) aumentar las exportaciones agropecuarias, b) bajar las importaciones industriales y comenzar a exportar productos industriales, c) poner a toda vela las inversiones en hidrocarburos sin necesidad de subsidios estatales. No es el todo, sólo el principio. Hay cosas que no me convencen, como que probablemente quieran privatizar YPF y Banco Nación, que los considero imprescindibles para el IMPERIO AUSTRAL. Dicho esto a) y b) son ineludibles para empezar a andar. Sobre el resto, me reservo opinión.

Un plan para la Nación Argentina

Hoy tenemos el Estado gobernado por los beneficiarios (*******) del status quo. En los últimos 20 años, la política económica la diseñó Lavagna que fue toda su vida un contratado de la UIA. Hoy tenemos un país cada vez más pobre, cada vez más descapitalizado y cada vez más endeudado.

Por lo tanto, la tarea de quienes no estamos conformes con el statu quo es:

-

- Arrebatarle el control del Estado a los beneficiarios del expolio.

- Demoler los instrumentos del saqueo (quitarles a unos para dárselo a otros; cobrar IVA para darle U$D 534 millones a Roggio y Macri, por ejemplo). En otras palabras, cambiar el sistema impositivo, cambiario y monetario y tener un diferente criterio para el gasto público (más armamento para las Fuerzas Armadas, menos para el Instituto del Cannabis).

- Demoler el aparato legal del statu quo el cual consiste en leyes, burócratas ubicados en lugares claves, procedimientos, reglamentaciones, aparatos de propaganda.

- Perseguir políticamente a los actuales beneficiarios, quienes no descansarán hasta voltear el gobierno resultante. No se equivoquen: la planificación del golpe de estado comienza el día de la asunción.

Pero previamente hay que llegar a I. Por lo tanto hay que ofrecerle al país, a la ciudadanía, a la población, una visión que sea esperanzadora, apetecible y posible.

El productor agropecuario, lo que debe pedir es una sola cosa: tener el mismo tratamiento que sus pares paraguayos, brasileños y uruguayos. No pide la luna, pide que un tambero argentino gane como un tambero brasileño. Esa falta de igualdad de condiciones es lo que hace que no exportemos carne de oveja y los uruguayos, sí.

Para el productor, hay mucho que pedir, porque la cancha está inclinada, pero no es tan complejo: mismas condiciones que en países limítrofes en política cambiaria e impositiva, relaciones justas con la cadena de valor (abusos oligopsónicos, oligopólicos, carlelización de proveedores o clientes) y poco más. Pero eso no deja de ser un reclamo sectorial. Es como el sindicato de camioneros pidiendo mayores sueldos. Le sirve a los camioneros y a nadie más.

Un plan para el sector debe comprender buenos salarios para los trabajadores del rubro, una política de acceso a la propiedad de la tierra, riego en todo el país, inversiones en instalaciones (cobertizos para los animales en la Patagonia, por ejemplo), canales propios de comercialización, colocación de productos en el exterior, fabricación en Argentina de toda la cadena completa, desde los fertilizantes a los barcos mercantes al packaging de los productos finos. Producir maquinaria agrícola para nosotros y para el mundo. Todo, cuestión de que podamos sostener la actividad en la situación más adversa.

El país es más que los productores agropecuarios.

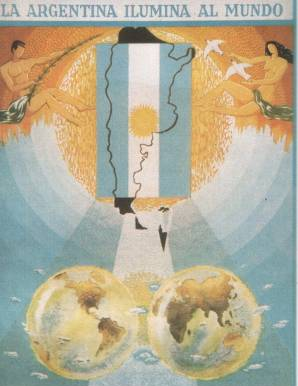

Por lo cual debemos ofrecerle al país una visión.

Una imagen, un imaginario de una Argentina próspera y con lugar para todos.

Por un lado no es difícil proponer algo mejor. Tenemos a las actuales autoridades que ofrecen inflación al trabajador asalariado y al jubilado; que lo baleen en la parada del colectivo a un vecino; un salario basura a un enfermero, policía, médico, guardaparque; imposición sobre imposición para el pobre monotributista; imposibilidad de comprarse una casa o un palmo de tierra; es un dolor de muelas cambiar un cheque para cualquier pyme; inestabilidad monetaria y política; un país desguarnecido en la defensa; corredores abiertos para la droga; desatención de los familiares enfermos mentales; sistema de transporte horrible, ya sea las rutas, los trenes suburbanos o los colectivos y autobuses de larga y media distancia; un grupo de hippies al frente de la administración de justicia quienes nunca mueven un dedo y si lo hacen es para el lado incorrecto; la atención hospitalaria es deficiente; debemos soportar a una troupe de burócratas soberbios quienes en conjunto con periodistas a sueldo nos dicen a todos cómo tenemos que vivir y cómo debemos educar a nuestros hijos. Todo montado sobre altos impuestos y salarios de hambre.

No es difícil mejorar la oferta.

Quienes gobiernan hoy, los beneficiarios del desfalco, no se limitan con quedarse con el dinero, sino que hacen todo lo que está de su mano para dificultarle la vida a todos: jubilados, trabajadores, comerciantes, profesionales, propietarios por igual.

Por lo que todo plan que uno ofrezca a la ciudadanía debe ser lo contrario:

-

- buenos sueldos,

- actividad económica plena,

- salud de las finanzas estatales (superávit, cero deuda, cero tasa, reservas en oro y plata),

- crecimiento y progreso tecnológico,

- inversiones privadas y públicas,

- una familia, una vivienda propia (propiedad plena),

- una familia, una hectárea propia (para el retiro y la vejez),

- incentivar el ahorro de las familias,

- control de áreas estratégicas (nuclear, patentes, insumos agropecuarios, farma),

- reconstruir el aparato de Defensa, tanto las FFAA como FFMM,

- jerarquizar y apoyar a las FFSS,

- repagar la deuda pública en su totalidad,

- acumular reservas de oro y plata,

- cerrar la frontera a la droga,

- atender a los enfermos mentales,

- atender a todos los enfermos,

- incentivar la natalidad,

- pagar buenos sueldos al personal público de servicios (FFAA, FFSS, salud),

- invertir en transporte interno, fluvial y de ultramar,

- recuperar las Malvinas,

- 200 millones de cabezas de ganado vacuno y 60 millones de ganado ovino,

- montar un buen sistema de transporte,

- riego para el desierto argentino,

- ser el lugar de refugio para todos los cristianos perseguidos del mundo,

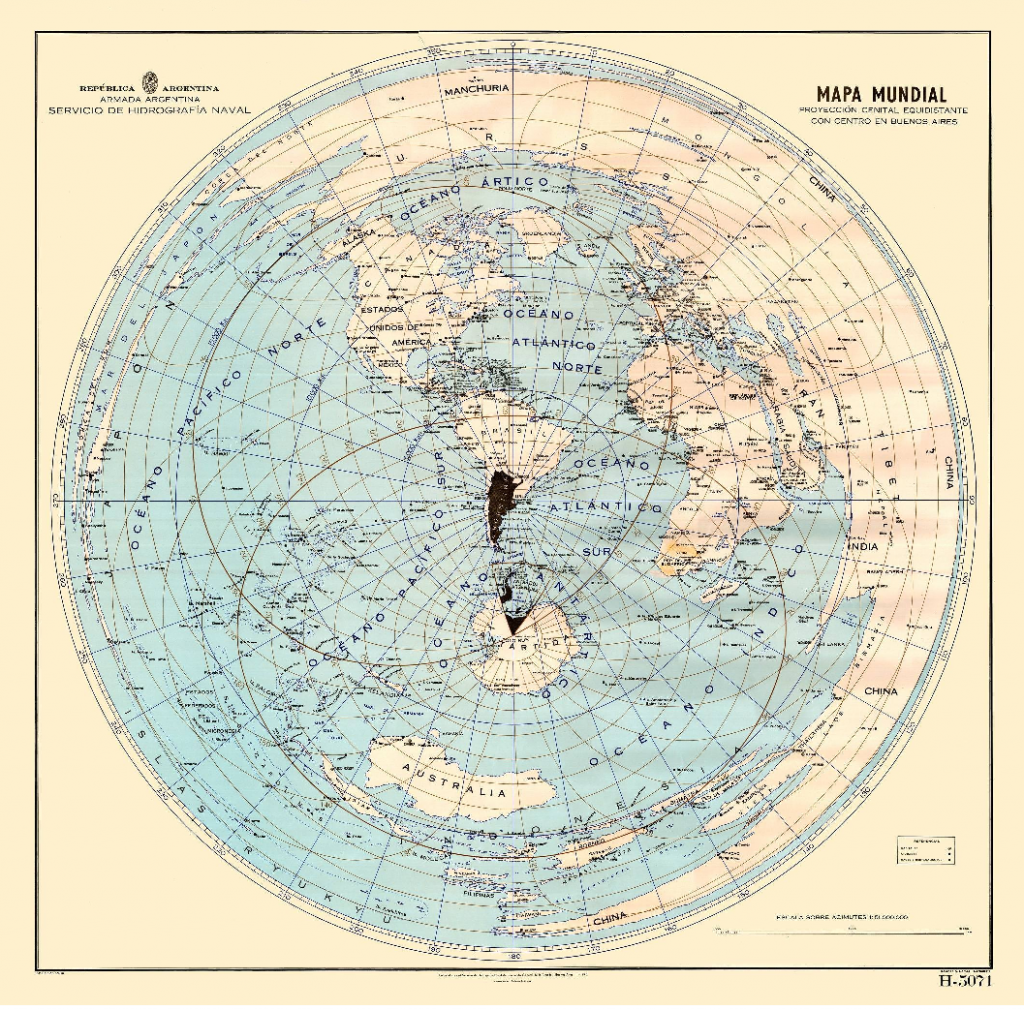

- relaciones exteriores de potencia mundial,

- ocupar nuestro lugar como octava potencia mundial, trabajar para ese objetivo.

* Licenciada de Economía (UBA), Master en Finanzas (UCEMA), Posgrado Agronegocios, Agronomía (UBA).

Notas

(*) Se denomina punto de equilibrio cuando una actividad económica gana para cubrir los costos. Por abajo del punto de equilibrio se pierde plata; por arriba se gana plata.

(**) Es en todos los órdenes. Las personas no están desocupadas o subocupadas porque el manejo de la economía es desastroso sino porque la persona es “vaga” (Obama, Macron). El expolio al productor es porque reciben unas imaginarias “rentas extraordinarias”, argumento que no enarbolan frente a Pfizer o frente al crecimiento patrimonial de los funcionarios.

(***) Cosas como “ganancias extraordinarias” repetidas hasta el hartazgo durante la controversia por la 125 (escuchamos hablar con absoluta suficiencia a diputados y concejales, a los cuales si les pidiéramos una definición, empezarían a balbucear; tienen la suerte de que los periodistas argentinos jamás repregunta). Sin embargo es un verso viejo, inventado en épocas de la CEPAL. La CEPAL, bien anticampo, es una organización inventada por el Departamento de Estado de EEUU, que tuvo por primera autoridad a Prebisch. Ellos hablaron de “ganancias extraordinarias” y “latifundios” como mal hispanoamericano. Quien bien desbarata las mentiras de la CEPAL es Osvaldo Barsky en su libro “Historia del Agro Argentino” que recomiendo enfáticamente.

(****) Nuevamente, mirar el estudio del registro de la propiedad de provincia de Buenos Aires que hace O. Barsky, que demuestra con claridad que la gran mayoría del campo bonaerense estaba en propiedades de entre 100 y 300 has.

(*****) Dejo en claro que no es el campo el único que paga impuestos. Los impuestos federales argentinos están en cabeza de los más pobres (IVA). Pero sí soportan, como agregado, cambio manipulado y DEX, que nadie más sufre.

(******) No quiere decir que todos sus socios estén implicados, ni que todos los industriales se vean beneficiados por este estado de cosas. Muy por el contrario, el Mercosur y las políticas cambiarias/impositivas de los últimos 40 años fueron el cementerio de varios de ellos. Ni siquiera los más beneficiados son los industriales argentinos, que no pueden crecer o deben vender sus firmas. Nadie más beneficiado, por ejemplo, que las terminales automotrices, 100% extranjeras. Es sólo para simplificar el argumento.

(*******) Y no me refiero a los beneficiarios de planes sociales, quienes, a cambio del silencio o la complicidad, reciben el 1% de lo que muerden la banca o los contratistas del Estado. Me refiero a los beneficiarios a) a f).

Lecturas asociadas

Vivamos todos del campo

La participación del campo en la vida pública argentina

http://iris-speroni.blogspot.com/2020/03/la-participacion-del-campo-en-la-vida.html

Equilibrio inestable

http://restaurarg.blogspot.com/2019/12/2020.html

Artículo publicado del 10/06/2023 en Restaurar, https://restaurarg.blogspot.com/2023/06/una-vision-para-la-nacion-argentina.html