Iris Speroni*

Las provincias producen riquezas, el gobierno federal se las quita y luego deben mendigar.

Es hora que las provincias no le den nada a nadie.

El peso del Estado debe volver al 25% del PBI por todo concepto [1].

Todos los parásitos (FdT, JxC y satélites) dirán que es imposible y se rasgarán las vestiduras.

Sin embargo, es totalmente posible.

Cuando el Estado costaba el 25% del PBI teníamos FFAA pertrechadas (no es barato), un sistema educativo que funcionaba, construimos El Chocón, Zárate Brazo Largo, Salto Grande, Yacyretá, Atucha, manteníamos el Balseiro, orquesta filarmónica, la Fábrica Militar de Aviones, desarrollamos el misil Cóndor, etc.. Se hicieron rutas, se mantuvo una flota mercante, se construyeron escuelas y hospitales, teníamos administración de justicia y perseguíamos a los delincuentes. En resumen, el país andaba, crecía e invertíamos. Todo con el 25% del PBI.

Hoy el Estado nos cuesta el doble y no tenemos nada (o casi nada) de todo eso.

Hay personas que se quejan del déficit fiscal y lo ven con la madre de todos los males. Difiero.

El déficit es un problema, ya que se cubre con emisión (de moneda o de deuda). Pero no es el origen de todos los males sino un medio.

El problema, a mi entender, es el tamaño del gasto público en relación con el PBI per se. El Estado no nos debería costar tan caro.

Porque, seamos realistas, dejemos de lado el déficit. Supongamos que lo puedo solventar con impuestos, entonces ¿está bien que el Estado nos cueste 45% ó 50%?

La respuesta es: no. Porque entonces tenemos una carga impositiva del 50% del PBI. Es todo dinero que los privados le damos al Estado.

El Estado debe volver a costar 25% y debe cubrir todas las obligaciones que enumera el preámbulo de la constitución: Defensa, Administración de Justicia, Paz Interior, Garantizar los Beneficios de la Libertad.

El negocio de estos interventores que tenemos por gobernantes es crear déficit. No importa cuánto recauden de impuestos, siempre inventan nuevas formas de gastar más que lo que recaudan. ¿Por qué? Porque, repito, el negocio es vivir con déficit. Obliga a endeudar a los fiscos, renegociar deuda, etc. Cada toma de deuda significa pingües comisiones (sobornos) para los funcionarios involucrados.

Sólo así se explican los gastos delirantes [2].

Nunca van a bajar los gastos. Nunca van a reducir el presupuesto. Por eso creo que la aproximación debe ser muy distinta: Bajar los impuestos. Con ese dinero decidir cuáles serán los gastos a solventar.

Recaudar el 25% del PBI (sumados los tres niveles de gobierno). El segundo paso, es decidir cómo se gasta ese dinero, con las siguientes prioridades:

-

- defensa,

- relaciones exteriores,

- softpower/cultura de exportación,

- rescatar deuda pública,

- administrar justicia,

- seguridad,

- salud,

- educación,

- infraestructura.

Tal vez me olvidé de alguna, pero así estamos.

¿Por qué es importante que el costo del estado sea 25%? Porque significa que el 75% restante quedará en manos de las familias y empresas.

Eso es lo que permitirá:

-

- invertir (crear más riqueza),

- mejorar el nivel de vida,

- hogares con un único miembro que trabaje si así lo desean,

- comprarse una casa,

- irse una semana de vacaciones,

- poner un local comercial o taller, etc.

Así como estamos, todo lo que ganamos lo lleva el Estado y los privados subsistimos. Por lo que reitero: lo importante es que la recaudación impositiva no supere el 25% del PBI y que los gastos (incluido el rescate de la deuda pública) no supere el 25% del PBI. Es un objetivo contrario a los socialdemócratas al servicio de la banca.

Impuestos

Así que, hablemos de los impuestos a recaudar, quién los debería pagar, cuándo, cómo y a quién.

Como ya propuse en 168 HORAS [3], la salud y la educación deberían volver a la órbita nacional y así liberar a las provincias de su costo. A cambio se exigirá a las provincias que eliminen los impuestos de sellos e ingresos brutos [4].

Las provincias deberán, entonces, vivir de:

-

- impuesto inmobiliario,

- patentes a vehículos automotores,

- impuesto a las ganancias (ya volveré sobre esto).

Los municipios deberán vivir de:

-

- ABL.

- Las tasas que cobren deben ser proporcionales al servicio brindado. De ninguna manera podrán cobrar un porcentaje de las ventas.

Los municipios y provincias deberán facturar y cobrar sus impuestos. Se prohibirá todo recargo sobre los servicios públicos.

De igual forma todos los impuestos (nacionales y provinciales) y las tasas municipales se cobrarán luego de realizado el hecho económico. Quedarán eliminados adelantos, percepciones y retenciones.

Impuestos nacionales

Existen decenas de impuestos con recaudaciones ínfimas. Ejemplo [5]: el impuesto a las transferencias inmobiliarias (1,5% del valor de la propiedad) recauda 0,1% del total. Le complican a una familia el acceso a la vivienda, no contribuye al fisco, equivale a dinero que los políticos derrochan en banalidades en un día.

Según Juan Bautista Alberdi, el Estado federal debía vivir de las rentas de la Aduana con el fin de solventar dos obligaciones delegadas por las provincias:

-

- Relaciones Exteriores.

- Defensa.

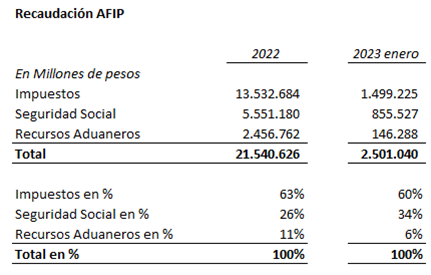

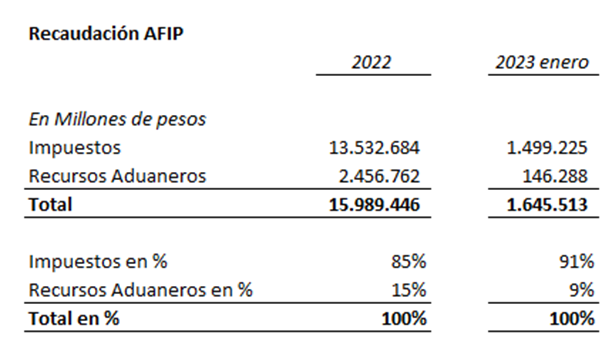

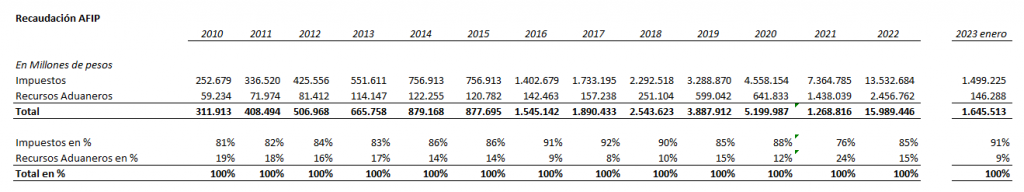

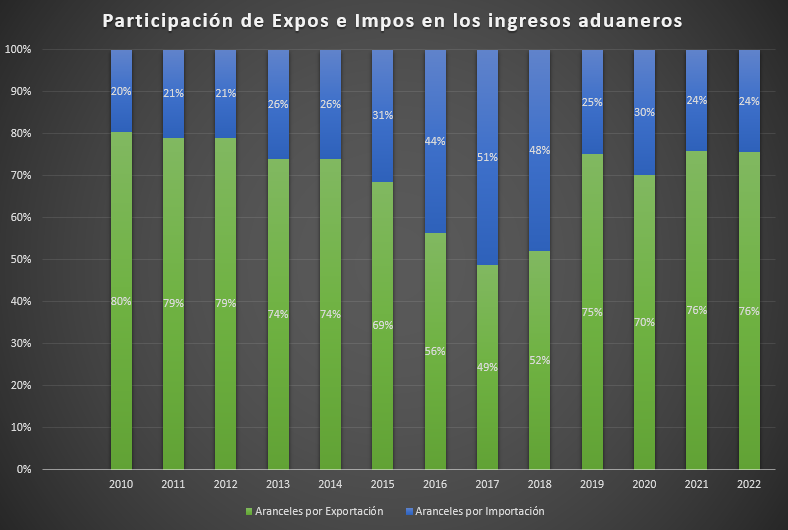

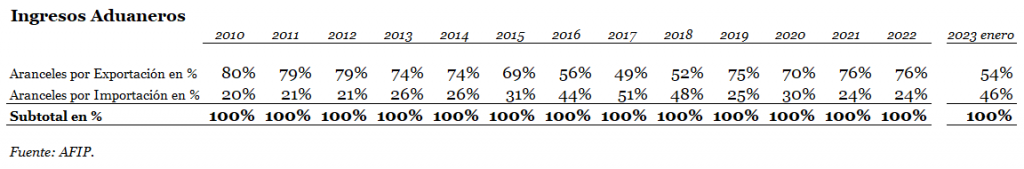

Llama la atención que en las últimas décadas los impuestos sobre las exportaciones tripliquen y/o cuadrupliquen los correspondientes a las importaciones. Eso debe revertirse.

¿Cómo establecer los nuevos impuestos federales?

Hay dos formas de eliminar la coparticipación provincial: la primera es cambiar la ley de coparticipación. La segunda, que es la que propongo, es reducir a cero el porcentaje coparticipable de los impuestos hoy coparticipados.

Propuesta impuestos federales

Eliminar casi todos los impuestos federales que existen hoy, a saber:

-

- impuesto al cheque, 8,5% de la recaudación 2022, no coparticipado,

- impuesto a los combustibles, 4% de la recaudación 2022, no coparticipado,

- impuesto a los bienes personales, 3,2% de la recaudación 2022, coparticipado, permitirá recalibrar el impuesto inmobiliario provincial,

- PAIS, impuesto solidario, 1,3% de la recaudación 2022, no coparticipado,

- impuestos internos (al alcohol, transferencias, gaseosas, tabaco, mil y un impuestos que cada uno suma el 0,1%), 1,4% de la recaudación 2022, no coparticipado,

- impuesto a las ganancias, 26,6% de la recaudación, coparticipado.

Por lo tanto, para el gobierno federal quedaría solamente el IVA (más las rentas de Aduana).

El IVA tendría una alícuota máxima de 10%, con las siguientes excepciones:

-

- alimentos 0%,

- forraje 0%,

- combustible 0%,

- servicios de luz, gas y aguas 0%.

Lo recaudado por IVA no se participa. Coeficiente de coparticipación: 0%.

Al gobierno federal le quedarían, a valores de 2022 y con el nivel actual de actividad unos 3 billones de pesos (millones de millones). Si le sumamos los aranceles por importación, por 0,5 billones de pesos, la recaudación federal (a valores 2022) alcanza 3,5 billones de pesos, la cual no se coparticiparía.

La apuesta fundamental es que la caída de los impuestos aumentará el poder de compra de los trabajadores y de tal forma estimulará la economía. Todo coadyuva a que el trabajador pueda mantener mejor a su familia. Invertir en ladrillos. Comprarse un autito. Ahorrar. La gigantesca apuesta es que, después de un año, se recaude más de IVA con un 10% de alícuota sobre algunos artículos, que hoy con 21% sobre todo.

En cuanto a la Aduana:

-

- DEX, sólo una tasa única (tasa estadística) de un valor que en un principio puede ser 3%, para reducirlo a 2% y a 1% [6].

- Aranceles sobre las importaciones. Una tasa plana (tasa estadística, 3%) más aranceles con el siguiente criterio: 0% minerales y alimentos a granel, 15% insumos químicos, metalmecánicos, plásticos, 30% productos terminados (tractores, maquinaria pesada, indumentaria, calzado, alimentos elaborados, aviones privados, automóviles de lujo, etc.). Simple. Sin trescientas mil calificaciones.

La verdadera barrera a las importaciones no deben ser los aranceles sino el tipo de cambio. Un tipo de cambio alto fomenta las exportaciones, industriales o no, y pone en un pie de igualdad a las importaciones con la producción local. Un tipo de cambio atrasado es un subsidio a las importaciones; una competencia desleal a la industria nacional; a la vez que un desestímulo a las exportaciones. El tipo de cambio funciona como barrera no sólo de las importaciones legales sino también del contrabando.

Los ingresos aduaneros deben tener dos únicos destinos:

-

- Rescatar la deuda nominada en divisa (dólares, euros, etc.)

- Pertrechar las FFAA (ya que gran parte del armamento deberá ser importado).

La recaudación por IVA deberá destinarse a las restantes funciones del gobierno federal. Mucha motosierra.

Provincias

Dejarán de solventar la salud y la educación.

Al sacarles este peso de encima, las necesidades de fondos serán mucho menores.

Le quedan dos responsabilidades que hoy son primordiales para el bienestar de la población: la seguridad interna, en particular la lucha contra el crimen común y la administración de justicia [6]. Hoy no satisfacen a la población. De hecho está todo el mundo muy enojado. Ambas, a partir del nuevo régimen, deberían ser la principal preocupación de los gobernadores y las legislaturas.

En segundo plano todas las autoridades deberán generar las condiciones para el crecimiento económico de las provincias (“garantizar los beneficios de la libertad»). No mediante subsidios o créditos blandos, los cuales deberían ser erradicados del vocabulario nacional. Sino contar con los medios necesarios: FFCC, flete fluvial, escuelas de capacitación, que nada esté trabado en la Aduana, energía eléctrica de calidad en potencia y tensión. Que todo fluya y se pueda invertir y dar trabajo.

Recordar que los objetivos nacionales del nuevo régimen serán: 1. pleno empleo, 2. 100% formal, 3. salario de 1.400 dólares mensuales, 4. exportaciones 500 mil millones de dólares anuales. Todo esto requiere inversión, trabajo y capacitación.

Las provincias serán financiadas por:

-

- impuesto inmobiliario,

- patentes,

- impuesto a las ganancias, que pasará a ser 100% provincial.

Propongo que la alícuota del nuevo impuesto sea 10% para las personas físicas [7] y 15% para las empresas, 5% para los ingresos en el exterior de las personas físicas (consultoría, programación de sistemas, premios deportivos, publicidad, cachet de artistas). Notoria rebaja respecto al actual 35%.

Deberá haber una única ley para todo el territorio, para evitar competencias jurisdiccionales. Cada persona (física o jurídica) tributará según el lugar donde se genera la riqueza, excepto los servicios al exterior que lo tributa la persona en su lugar de residencia. Ejemplo: si un artista vive en Corrientes, está empadronado en Corrientes, y es contratado para actuar en Costa Rica, debe pagar 5% a Corrientes; ídem desarrolladores de sistemas, etc. Las empresas con establecimientos en distintas provincias deberán presentar balances fiscales en cada una de ellas.

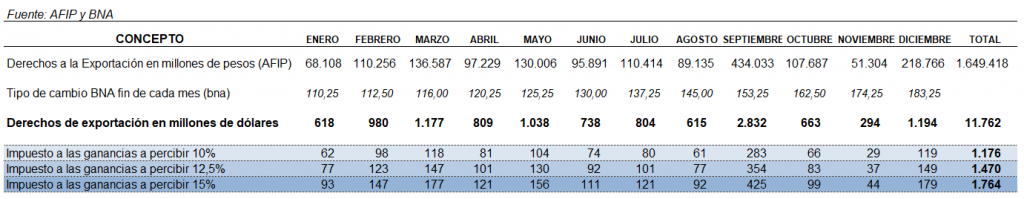

Al no cobrar derechos de exportación (excepto la tasa aduanera), el Estado federal dejará en manos de personas y empresas gran cantidad de riquezas. Ese impuesto que se dejará de pagar significará más ingreso para empresas y personas. Ingreso que pagará impuestos a las ganancias.

En el año 2022 los productores de bienes de exportación pagaron U$D 11.762 millones de DEX. Eso pasará a ser ganancias. Si tributan 10%, las provincias recaudarán en conjunto U$D 1.176 millones adicionales.

Lo mismo con la reducción de otros impuestos [ ]: aumentará los márgenes de ganancias y el nivel de actividad, lo que a su vez redundará en mayor recaudación de impuesto a las ganancias por las provincias.

En cuanto a las personas físicas, tanto los trabajadores en relación de dependencia como los que trabajan por su cuenta, comenzarán a pagar ganancias sólo después de superar los ingresos del juez mejor pago de todo el país (igualdad ante la ley). Esto corre para un camionero, un maquinista agrícola, un profesional (odontólogo, contador, kinesiólogo) o para quien tenga una explotación familiar (comercial, industrial, agropecuaria). Si una persona alquila cinco departamentos, comenzará a pagar luego de que la suma de ingresos (pensión/jubilación más alquileres cobrados) supere el ingreso del juez mejor pago. Ese mínimo no imponible no correrá para personas físicas. Todo se pagará luego de cerrado el año fiscal. Nunca por adelantado.

Cláusulas transitorias

Todo presidente que asuma el 10 de diciembre deberá decretar que los trabajadores no deban pagar si ganan menos que un juez y se les deberá devolver todo lo abonado durante el año 2023.

Se eliminarán todos los adelantos de impuestos, al igual que toda percepción o retención.

Durante el 2024 las provincias no cobrarán impuesto a las ganancias (que empezarán a percibir en el 2025 sobre las ganancias realizadas en el 2024). Esto requerirá un auxilio transitorio durante el año 2024. Por otro lado, las provincias no pagarán sueldos ni en educación ni en salud a partir de diciembre 2023. 2024 será un año de acomodamientos.

Las provincias serán fiscalmente autosuficientes. Empezaremos a ser un país federal.

Todo sea en busca de la salud fiscal, la grandeza de la patria y la felicidad del Pueblo.

Nota de la autora:

La idea de que cada provincia argentina cobre su propio impuesto a las ganancias (como ordena la Constitución Nacional, la cual precepta que los impuestos directos deben ser recaudados por las provincias y no por el estado federal) no es mía. No soy tan inteligente.

La escuché por primera vez al Dr. Jorge Ávila en una conferencia donde presentó su libro «Propuesta de Federalismo Fiscal» (Consejo Empresario Argentino, 2000), el cual recomiendo enfáticamente. Les paso el pdf del primer borrador:

http://cdi.mecon.gov.ar/bases/docelec/cea/fede.pdf

Todo error es de mi autoría y en nada responsabilidad del Profesor Dr. Ávila. Dicho esto, debemos pelear por un país federal.

Lean el libro si lo consiguen. En su momento, la Sociedad Rural Argentina lo entregaba libremente.

El federalismo es un viaje de ida. Fantástico. No le tengan miedo.

* Licenciada de Economía (UBA), Master en Finanzas (UCEMA), Posgrado Agronegocios, Agronomía (UBA).

Notas

[1] Exposición en el INFIP (http://iris-speroni.blogspot.com/2021/10/enfermedades-y-cura-de-la-economia.html), año 2019.

[2] Ej: betún para rectos por parte del ministro de salud de la provincia de Buenos Aires.

[3] 168 horas, http://restaurarg.blogspot.com/2023/04/168-horas.html.

[4] Ambos son sumamente nocivos para el crecimiento económico porque se acumulan en cada paso del proceso productivo. Cuantos más pasos hay – imprescindible en un proceso industrial – más carga impositiva se acumula. Si alguien vende latas de arvejas: paga ingresos brutos sobre la lata, las etiquetas, las cajas, el flete que trae los insumos, sobre la electricidad, etc. Sus proveedores a su vez, también pagaron ingresos brutos. El proveedor de etiquetas lo pagó sobre el papel, la tinta, las impresoras, la electricidad, el flete, el alquiler. Es un impuesto que se acumula en cada paso del proceso de industrialización. Cuanto más se industrializa, más ingresos brutos paga. Más competitividad se pierde. Recuerden: los países no exportan impuestos. Los impuestos a los sellos y a los ingresos brutos son anti-industrialización. Los mismos que generan este esquema impositivo son los que se preguntan por qué la Argentina no exporta bienes industriales.

[5] Decime cuánto me querés, http://restaurarg.blogspot.com/2023/01/decime-cuanto-me-queres.html.

[6] El objetivo será exportar por 500 mil MM U$D. Cada 1% es 5 mil MM U$D.

La recaudación DEX de 2022 (máximo histórico de exportaciones) fue 11,8 mil MM U$D.

Se recupera terreno rápidamente.

[7] Se necesitan policías con integrantes bien pagos, bien seleccionados, bien entrenados, bien provistos (uniformes, municiones, chalecos, etc.) y bien dirigidos. Pero lo más importante es que se sientan apoyados y no, como ahora, donde el poder judicial, legislativo y ejecutivo juegan para los delincuentes, los cuales son apañados, de una y mil maneras, por el poder político.

De igual manera las legislaturas provinciales deben cubrir su principal responsabilidad: monitorear a la justicia. Si el juez trabaja o deja morir los expedientes, si el fiscal sigue los casos o cobra bajo la mesa para “perder” evidencia, si liberan gente que no deben liberar, si no meten presos a quien sí deberían hacerlo, si piden que busquen a los prófugos o no, etc. Para dar un ejemplo: en la provincia de Buenos Aires hay más de 100.000 prófugos que nadie busca. Es tarea de las legislaturas auditar la eficiente persecución de delitos y dar énfasis a algunos por sobre otros, como el abigeato o los piratas del asfalto, o la tranquilidad en los barrios donde vive la gente que trabaja. Muchachos, tienen bastante de qué ocuparse.

[8] La alícuota elegida busca ser competitiva respecto a Paraguay.

[9] Unas aclaraciones sobre la base imponible. Se descontará de las ventas como costo fiscal únicamente los insumos tangibles, salarios y cargas sociales e impuestos. Ejemplo: se descontarán las cajas para embalar productos, no así consultorías, auditorías, honorarios de profesionales, honorarios de directores, publicidad, servicios de seguridad, otros servicios, incluidos alquileres y fletes.

Artículo publicado el 06/05/2023 en Restaurar, http://restaurarg.blogspot.com/2023/05/eliminar-la-coparticipacion-federal.html.